Gebäude/Inventar/Vorräte

Sach-, Ertragsausfall- und Technische Versicherungen

SACH- UND ERTRAGSAUSFALLVERSICHERUNG

Erneut prägt ein schwieriges gesamtwirtschaftliches Umfeld die nächste große Verlängerungsrunde der Sachversicherung für die Industrieunternehmen. In den vergangenen fünf bis sechs Jahren sahen sich die Betriebe stets steigenden Prämien und verknappenden Kapazitäten ausgesetzt. Dürfen Industrieunternehmen in der Sachversicherung in diesem Jahr zumindest auf stabile Prämiensätze hoffen?

Ein Blick auf die Schäden des vergangenen Jahres

Bevor wir einen Ausblick wagen, lohnt immer auch ein Blick zurück. Welche Schäden gab es im vergangenen Jahr und im ersten Halbjahr dieses Jahres, welche Rahmenbedingungen finden die Unternehmen vor, in welchem Umfeld bewegen sich die Versicherungsunternehmen? Im Jahr 2022 gab es glücklicherweise kein so signifikantes Schadenereignis wie die Überflutungskatastrophe des Jahres 2021, trotzdem zeichnet sich für das vergangene Jahr erneut ein Verlust bei den Versicherern ab. Der Gesamtverband der Deutschen Versicherungswirtschaft e. V. (GDV) prognostiziert wiederum eine kombinierte Schaden-/ Kostenquote von über 100 Prozent.

Eine der Ursachen ist eine Reihe von großen Brandereignissen, die teilweise zu dreistelligen Millionenschäden geführt haben. In der Großschadenübersicht des GDV, in welcher die zehn größten Einzelschäden eines Jahres aufgeführt sind, dokumentieren stets große Feuer- oder Explosionsschäden mit ihren erheblichen Auswirkungen die herausragenden Fälle. In der Übersicht für 2022 erscheint an dritter Stelle mit einem mittleren zweistelligen Millionenbetrag ein „Leitungswasserschaden“. Hinter dieser Formulierung verbirgt sich das geplatzte Riesen- Aquarium eines Hotels in Berlin mit seinen Gebäude- und Nässeschäden.

Inflation treibt die Versicherungssummen nach oben und verteuert die Schäden.

Neben diesen singulären Schäden führten im Jahr 2022 besonders im Frühjahr die Stürme mit den Namen „Ylenia“, „Zeynep“ und „Antonia“ zu einer im Jahresvergleich durchschnittlichen Schadenbelastung, die in Gänze jedoch schon sehr hoch liegt. So kosteten Unwetter mit Sturm, Hagel, Blitz und Starkregen die deutschen Sachversicherer nach Information des GDV insgesamt 3,4 Milliarden Euro.

Für dieses Jahr sind uns allen die Bilder nach dem verheerenden Erdbeben in der Türkei und Syrien noch gut im Gedächtnis. Neben den persönlichen Schicksalen wird sich diese massive Erdbewegung und die Zerstörung von vielen Städten in den Geschäftsergebnissen der international tätigen Versicherer widerspiegeln.

Inflation und steigende Rückversicherungskosten beeinflussen den Erstversicherungsmarkt

Neben der Schadensituation haben wirtschaftliche Rahmenbedingungen Auswirkungen auf die Konditionen der Versicherungsverträge. Die Preissteigerungen erreichen seit einiger Zeit bisher nicht erlebte Größenordnungen. Derzeit müssen Versicherungsnehmer davon ausgehen, dass sich die Werte ihrer Gebäude um knapp zehn Prozent erhöhen und die technische und kaufmännische Betriebseinrichtung etwa 7,5 Prozent Steigerung erfährt. Diese Summenanpassung wird sich linear auch in den Versicherungsprämien niederschlagen, die in der Sachversicherung damit im Durchschnitt um zehn Prozent ansteigen werden – allein durch die Preissteigerungen.

Auch bei den Vorräten werden sich Anpassungen der Versicherungssummen nach oben ergeben. Für Fertigwaren, die eventuell zum Verkaufspreis versichert sind, ergibt sich allein durch den Marktpreis eine Anhebung. Hinzu kommt, dass viele Unternehmen aufgrund der Knappheit vieler Güter mit einer größeren Lagerhaltung reagieren. Neben höheren Werten macht sich folglich auch eine größere Kapitalbindung bemerkbar, außerdem gibt es in vielen Betrieben eine zunehmende Enge auf dem Betriebsgelände. Neben der Thematik um die richtige Versicherungssumme haben diese Handlungsweisen auch Einfluss auf die Bewertung durch die Versicherer. Große Wertkonzentrationen, Steigerung der Brandlasten und weniger „Bewegungsfreiheit“ können zu einer schlechteren Einschätzung der Versicherer führen, was unmittelbar Einfluss auf Preis und Kapazität hätte.

Einige Inflationsfolgen bleiben zunächst beim Versicherer: Ältere Schäden, die noch nicht abschließend reguliert wurden, könnten sich nachträglich verteuern, wenn nun die erforderlichen Reparaturen durchgeführt werden. Möglicherweise reichen die hierfür reservierten Beträge nicht aus und müssen nach oben angepasst werden. Auch verlängern – und damit verteuern – sich Unterbrechungsschäden, wenn wegen des Mangels an Ersatzteilen oder Fachkräften die Ausfallzeiten deutlich umfangreicher ausfallen. Das belastet natürlich die Geschäftsergebnisse der Versicherer.

Neben dem angespannten gesamtwirtschaftlichen Umfeld sehen sich die Erstversicherer einem verschärften Rückversicherungsmarkt ausgesetzt. Aufgrund der Prämiensteigerungen in den vergangenen sechs Jahren haben einige Versicherer ihre Geschäftsergebnisse so verbessert, dass sie in ihren Bilanzpressekonferenzen auch Gewinne im Bereich der Sachversicherung vermelden konnten. Diese Geschäftsentwicklung haben die Rückversicherer, die fast alle weltweit tätig sind, nicht realisieren können. Dort wächst der Druck, positive Ergebnisse zu erzielen. Die Rückversicherer haben daher zum Ende des vergangenen Jahres die Preise für die Erstversicherer insbesondere im Elementarschadenbereich deutlich angehoben.

Die Zahl der Rückversicherer ist im Vergleich zur Anzahl der Erstversicherungsgesellschaften recht überschaubar. Daher können wenige Unternehmen die Marktsituation für die Erstversicherer stark beeinflussen. Neben den Prämienanhebungen wurden offenbar deutlich höhere Eigenbehalte für die Erstversicherer vereinbart. Sicherlich geht mit einer massiven Anhebung der Konditionen für die Rückversicherung auch eine Entscheidung über die „vertretbaren“ Kosten einher, was sich in einer größeren Eigentragung der Erstversicherer bemerkbar machen dürfte.

Diese Veränderungen konnten die Erstversicherer in der jüngsten Verlängerungsrunde nicht mehr an ihre Kunden weitergeben, da die Angebote für eine Prolongation der Verträge schon abgegeben waren. Die sich damit ergebende Lücke werden die Versicherer bei der kommenden Erneuerungsrunde zu schließen versuchen.

Im Ergebnis werden die schwierigen Marktverhältnisse für die Unternehmen daher weiter anhalten.

Kapazitätsengpässe bei Elementarschäden

International tätige Unternehmen mit Standorten in sogenannten Hot-Spot- Regionen, also Gebieten mit einer signifikanten Gefährdung durch Naturgefahren, können ihren Versicherungsbedarf inzwischen nicht mehr decken. Beispiele für diese Hot-Spots sind Florida oder die Karibik mit regelmäßig auftretenden Hurrikan-Ereignissen sowie Kalifornien und Gebiete der Türkei mit extremer Erdbebengefährdung. Die weltweit für diese Ereignisse zur Verfügung stehenden Kapazitäten reichen schlichtweg nicht mehr aus.

Unternehmen mit Risikoschwerpunkt auf Naturgefahren müssen sich auf sinkende Kapazitäten einstellen.

Alternativen beziehungsweise überhaupt Versicherungsschutz bieten nur noch Risikoträger, die in Form von parametrischen Deckungskonzepten zusätzliche Kapazitäten zur Verfügung stellen (siehe Beitrag über parametrische Deckungen). Die Preise liegen deutlich über denen einer klassischen Versicherung und eine hohe Eigentragung ist regelmäßiger Bestandteil derartiger Lösungen. Dafür wird im Gegenzug eine Leistung erbracht, wenn vorher vereinbarte Parameter (zum Beispiel bestimmte Windgeschwindigkeiten an vorher festgelegten Orten oder Erdbebenstärken im vorher definierten Abstand zum versicherten Objekt) erreicht oder überschritten sind. Ein Schadennachweis ist dann nicht mehr erforderlich – die Leistung ist durch die Kriterien vorher bereits genau definiert.

In Deutschland hat diese Deckungsform in der Breite noch keinen Einzug gehalten, da die erforderlichen Kapazitäten weitgehend über den klassischen Versicherungsmarkt abgedeckt werden können.

Nachhaltigkeit und Nutzung von emissionsfreier Energie

Viele Unternehmen versuchen, ihren Fußabdruck der CO2-Emissionen deutlich zu reduzieren. Dabei nutzen sie insbesondere ihre großen Dachflächen, aber auch Wände zur Installation von Photovoltaikanlagen. Diese umweltschonenden Maßnahmen werden von den Versicherern in nicht seltenen Fällen mit Vorbehalten, Zurückhaltung im Zeichnungsverhalten oder gar mit Zeichnungsablehnungen begleitet. Sicherlich geht mit der verstärkten Nutzung dieser Technik auch eine Verschiebung von Gefährdungen einher. Diese Gefahren sind aber beherrschbar, wenn bestimmte Grundvoraussetzungen eingehalten werden und alle involvierten Parteien offen für tragbare Konzepte sowie kompromissbereit sind. Auch hier unterstützt deas, sodass Unternehmen erwarten dürfen, dass ihre ökologisch sinnvollen Maßnahmen von der Versicherungswirtschaft positiv begleitet werden.

Fazit

Die geschilderten Rahmenbedingungen werden sicherlich nicht zu einer Änderung der Marktsituation führen. Das schwierige Marktumfeld mit einem hohen und in Teilbereichen steigenden Prämienniveau hält weiter an. Allerdings ist zu hoffen, dass die Prämiensätze sich für die meisten Industrieunternehmen stabilisieren werden.

Eine Prämiensteigerung ergibt sich unabhängig davon durch die inflationsgetriebene Anhebung der Versicherungssummen mit den Wertsteigerungsvereinbarungen. Sofern eine entsprechende Anpassung der Versicherungssumme erfolgt, erscheint ein stabiles Renewal für schadenunauffällige Risiken realistisch. Unternehmen, welche aktiv an der positiven Entwicklung der Risikosituation mitwirken, haben zusätzliche Argumente für eine Preisstabilität. Die Möglichkeit, die Konditionen für zwei Jahre fixieren zu können, dürfte sich auch wieder häufiger ergeben, als dies in den vergangenen Jahren möglich war.

TECHNISCHE VERSICHERUNGEN

Im Vergleich zu anderen Sparten nach wie vor ein Hort der Stabilität

Die Prämieneinnahmen der Versicherer in den Technischen Versicherungen in Deutschland liegen nach veröffentlichten Zahlen des GDV bei ca. 2,7 Milliarden Euro. Dies ist im Vergleich zu 2021 eine Erhöhung um ca. 6,5 Prozent, die damit etwas niedriger als im Vorjahr liegt. Der Schadenaufwand belief sich (vor Abwicklungsgewinnen) auf ca. 1,6 Milliarden Euro und war damit um fünf Prozent geringer als 2021. In dem Jahr betrugen die Schadenzahlungen 1,7 Milliarden Euro. Die Schaden- Kosten-Quote verbesserte sich in der Folge von 89,6 auf 83 Prozent.

Wie schon in den vergangenen Jahren wurden also wieder stabile Ergebnisse erzielt, die auch im Jahr 2023 zu weitestgehend ebenso stabilen und attraktiven Prämienkonditionen und einem überwiegend guten Wettbewerb führen werden. Einen leicht steigenden Prämientrend sehen wir aber weiterhin in der Bauleistungsversicherung.

Marktsituation und Rückblick

Im Jahr 2022 war der Markt für die klassischen Produkte der technischen Versicherungen stabil, und es konnten attraktive Konditionen für die Industriekunden umgesetzt werden. Es besteht in dieser Sparte ein noch gesunder Wettbewerb mit einer ausreichenden Anzahl von Anbietern.

Der im Jahr 2021 einsetzende Trend zur leichten Prämiensteigerung im Bereich der Bauleistungsversicherung setzte sich auch in 2022 fort. Gestiegene Schadenkosten infolge Inflation und höhere Aufwendungen durch Elementarschäden belasten die Schadenquoten der Versicherer in diesem Segment. In Einzelfällen, insbesondere bei Großprojekten oder großen Umsatzverträgen, sind aber auch hier weiterhin sehr attraktive Konditionen verhandelbar.

Die hauseigenen, sehr kundenfreundlichen Versicherungsbedingungen der deas sind auch weiterhin im Markt platzierbar und sorgen damit für eine sehr gute Absicherung im Schadenfall. Die seit dem Jahr 2020 vereinzelten Forderungen der Versicherer zur Akzeptanz von Ausschlüssen von Cyber-Folgeschäden (Silent Cyber) und Pandemie-Folgeschäden sind weitestgehend abgeschlossen. In Gänze durchgesetzt haben sich diese Deckungseinschränkungen nicht. Im vergangenen Jahr gab es seitens der Versicherer keine weiteren Versuche zur Deckungsverschlechterung. Wir als deas können unseren Kunden nach wie vor attraktive Bedingungen anbieten.

Insbesondere bei den Versicherungen für erneuerbare Energieerzeugung ist der Markt sehr kundenfreundlich.

Auch im Jahr 2022 gab es trotz gestiegener Preise und unsicherer wirtschaftlicher Lage eine hohe Nachfrage nach Projektversicherungen. Das Bauvolumen in Deutschland zog im vergangenen Jahr nominal um rekordverdächtige 13,6 Prozent an, doch der Zuwachs ist allein dem rasanten Anstieg der Baupreise geschuldet. Dieser bescherte den Bauunternehmen zwar gute Umsätze, inflationsbereinigt ging die Bautätigkeit aber um zwei Prozent zurück. Besonders betroffen war der dringend benötigte Wohnungsneubau, der real sogar 4,5 Prozent im Minus lag. Dies haben aktuelle Berechnungen des Bauvolumens des Deutschen Instituts für Wirtschaftsforschung (DIW Berlin) ergeben. Auch in diesem Jahr sind laut DIW ähnliche Rückgänge zu erwarten. Erst 2024 dürfte das Bauvolumen inflationsbereinigt wieder im Plus landen.

Der in den vergangenen Jahren schon spürbare Trend hin zur Spezialisierung in den Bereichen Energie, Erneuerbare Energien, Power oder Construction setzt sich fort. Der Informationshunger der Versicherer innerhalb der Ausschreibungen steigt weiterhin. Versicherungsgesellschaften geben oftmals nur noch unverbindliche Indikationen ab, die dann im Nachgang langwierig nachverhandelt werden müssen.

Die Absicherung von Unternehmen, die Energie auf Basis fossiler Brennstoffe erzeugen, ist nach wie vor sehr schwierig und wird sich durch das Thema ESG weiter verschärfen. Besonders gilt dies für Kohlekraftwerke.

Kohleverstromung zu versichern wird in Zukunft immer schwieriger.

Erneuerbare Energien

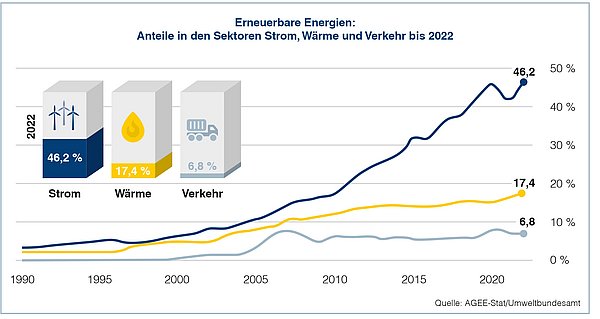

Ein windiges und sonniges Jahr führte – zusammen mit einem großen Zuwachs an neuen Photovoltaikanlagen – zu steigender Stromerzeugung aus erneuerbaren Energieträgern. Sie lag mit 254,0 Terawattstunden (TWh) bei einem neuen Spitzenwert (2020: 251,5 TWh). Wesentlich für diese Entwicklung war die Stromerzeugung aus Photovoltaik und Windenergie an Land, die um 23 beziehungsweise neun Prozent im Vergleich zum Vorjahr stieg. Der Anteil der erneuerbaren Energien am Bruttostromverbrauch stieg damit auf insgesamt 46,2 Prozent.

Im Wärmebereich stieg der Anteil der erneuerbaren Energien am Endenergieverbrauch von 15,8 Prozent im Jahr 2021 auf 17,4 Prozent im Jahr 2022.

Vor dem Hintergrund des Krieges in der Ukraine und den damit einhergehenden hohen Preisen und einer drohenden Gasknappheit wurden im Jahr 2022 insbesondere fossile Energieträger eingespart – während die Energiebereitstellung aus Biomasse leicht stieg. Der Zubau an Solarthermieanlagen und Wärmepumpen hielt unvermindert an. Dies alles führte zu einem steigenden Anteil der erneuerbaren Energien in diesem Bereich.

Die Absicherungsmöglichkeiten für Anlagen der erneuerbaren Energien sind nach wie vor sehr gut. Ein wettbewerbsorientierter Markt und eine ausreichende Zahl von Anbietern schaffen attraktive Prämienkonditionen und sehr gute sowie weitreichende Bedingungen.

Schwierig abzusichernde Bereiche sind nach wie vor:

- Lagerung, Betrieb und Herstellung von Lithium-Ionen-Akkus

- Recycling dieser Akkus

- Absicherung von Biodieselanlagen

- Anlagen zur Wasserstoffherstellung oder Herstellung von E-Fuels

Marktentwicklung 2023

Die wirtschaftlichen und gesellschaftlichen Entwicklungen in den vergangenen beiden Jahren wie Inflation, insbesondere durch eine drastische Verteuerung der Energie, gestiegene Zinsen, Klimawandel, Fachkräftemangel und unsichere Zukunftsaussichten werden auch Spuren im Bereich der Technischen Versicherungen hinterlassen.

Wir erwarten aber für das Jahr 2023 bei den Technischen Versicherungen insgesamt einen weitestgehend stabilen, wettbewerbsorientierten Versicherungsmarkt – auch auf Basis der immer noch guten Ergebnisse der Versicherer. Vor allem in der klassischen Maschinen- und Elektronikversicherung gibt es eine Fülle von Anbietern sowie attraktive Preise und Konditionen für unsere Kunden.

Der Markt für Technische Versicherungen ist weiterhin stabil.

Der Markt der Bauleistungs- und Montageversicherungen dürfte sich aber, zumindest im Segment der Bauleistungen, durch die oben genannten Gründe stark angespannt darstellen. Zu erwarten sind Preissteigerungen von bis zu 20 oder 25 Prozent. Nach den Prognosen der Bauwirtschaft wird die Anzahl der Projekte im Jahr 2024 wieder steigen, Investitionen werden dann nachgeholt, jedoch werden die Preisentwicklung und die tendenziell steigenden Zinsen eine dämpfende Wirkung haben.

Der Versicherungsmarkt für die erneuerbaren Energien wird 2023 und in den Folgejahren stark wachsen. Bedingt durch den Boom im Bereich der Photovoltaik und die zu erwartenden steigenden Investitionen in der Windenergie wird auch der Bedarf an Absicherung dieser Projekte steigen. Neue Projekte in der Wasserstofftechnologie oder anderer erneuerbarer Energieformen werden entstehen und zur Marktreife geführt werden. Die Versicherungswirtschaft ist gefordert, derartige Entwicklungen mit den entsprechenden Absicherungslösungen zu begleiten. Weiterhin schwierig bleibt die Absicherung der konventionellen Energieversorger, insbesondere der Unternehmen, die das Geschäft mit der Kohleverstromung betreiben.

Gerne stehen wir für Ihre Fragen zur Verfügung. Sprechen Sie uns einfach an.